过往侧看成峰,未来横看成岭——对价投和成长股投资的思考及策略建议

(本文由越声余井强(YSYJC22)供稿,仅供参考,不构成操作建议。如自行操作,注意仓位控制和风险自负。)

前言:

如果统计价投品种(白酒)和成长板块(锂电池、新能源与半导体)的整个市值,你会发现,这两大风格的合计流通市值与沪深两市全部流通市值的比值,已经接近三成。什么概念呢?

以沪深两市最新流通市值67万亿为例,价投和成长板块累计市值已经近20万亿。其中市值增长最快的要数锂电板块、新能源和半导体板块,至于价投板块更是通过前面5年来的上涨,市值也是扩大了好几倍。

毕竟是大市值板块,那就意味着参与者,无论是机构还是大众投资者的人数和资金都是非常庞大的基数。

但是,自从去年以来,无论是价投还是成长品种,都出现了不同程度的下跌,而且有些品种的跌幅还不小,——因此最近在大咖秀直播节目上,笔者就频繁遇到咨询以上品种的投资者。借此机会统一回复。

对于曾经的中国芯、有“锂”走遍天下、“风光”无限、还有喝酒吃药的大白马股,究竟怎么看?在2022年里又该采取怎样的投资策略做应对呢?

出于以上思考,有了本文。

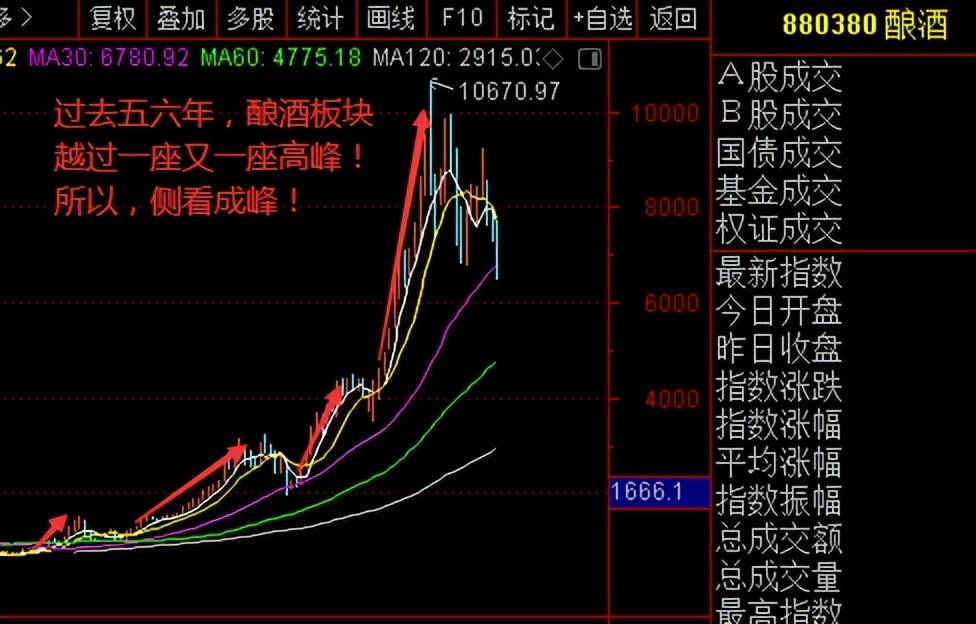

过往走势观察和分析:侧看成峰!

酿酒板块指数

与之相似还有,如下

综合回观以上酿酒、光伏、风能及半导体指数,呈现典型侧看成峰特征,在过往很多年里,越过一座又一座高峰,最终多数指数将峰值定格在了2021年内。

其中酿酒指数峰值定格2021年1月,其它相继将峰值定格在了2021年四季度前后。而后至今出现下跌结构,因为酿酒指数节奏上要领先一步,所以,该指数已经提前展开横看成岭的震荡特征。

立足当下,展望未来:横看成岭、叠峦起伏!

从技术走势上看,聚焦到2022年内,预计酿酒还会有第二次波段上涨的结构出现,其他如锂电、风光及半导体至少有一次、甚至两次波段上涨的结构。

这种技术走势研判,也就是笔者在直播节目上,多次反复在强调的,2022年内价投和成长品种至少会有一次波段机会,因此对于已经深套30%的,今天可以实现大部分回本,对于被套20%,年底可以实现盈亏平衡,至于浅套10%左右的,今年还有盈利的可能。当然能否实现减亏、不亏、甚至盈利,还得要看个人应对策略,以及执行情况。

其他层面分析:

价投品种业绩增长和估值出现变化吗?

以白酒为例:

数据显示,白酒过去四年一季度的净利润增速中位数为35.86,相较于2020年负增速,和2019年的21.53有很大提升,当然相较于2018年却是明显回落,2018年一季度是否确定为净利润峰值?至于2022年一季度数据要到4月就可以见分晓。

白酒18家公司除了洋河股份、老白干酒和金种子酒2021年一季度净利润增速下滑外,其余公司均实现业绩正增长。伊力特和舍得酒业分别以1476%和1031%的净利润增速,为当时净利润增速最快的公司。

白酒板块股价在2021年初出现调整,开始构造涨跌拉锯的震荡结构,未能持续上涨趋势,这是什么原因?关键词是,净利润涨不动了,因为基数太大。

先说一个通俗易懂的数字游戏。假若一国人口是100万,人口增长至1000万,增长达1000%。从1000万增长到2000万,纯人口增长1000万,比100万到1000万阶段还多增长了100万人,但增速却从1000%下降至200%。这就是高基数效应下的数字游戏。股票投资的道理也是如此,一家公司年度净利润1亿元,增长到10亿元,增速1000%,但进入10亿元这个基数后,很大概率就是净利润增速下滑。若继续保持10倍增长,那就要达到100亿元,而从1亿到10亿难度稍小,从10亿到100亿难度巨大。

高基数是股票投资中需要思考的问题,这也是成长股在利润低值区时,往往股价表现更好的原因所在。

继续回到白酒板块,仅从财报来看,面临2021年白酒公司净利润增速亮眼,净利润基数较大是两大主要原因。如今,酒企是在较高的净利润基数上比较增速,2021年一季度成绩亮眼,更加大今年投资难度。

对于2021年一季度净利润大幅增长的酒企,如伊力特、酒鬼酒等公司,倘若今年业绩增速不及同期亮眼,叠加估值百分位较高,行业中净利润增速名次下滑,就很大可能影响今年股价表现。

另一个变化就是,消费者的习惯发生变化。不经意间,中国白酒消费市场的风向,已经开始发生转变,从中国名酒到中国好酒,饮酒者选择的天平正在默默向好酒这一侧倾斜。

以前,消费者把中国名酒作为追随对象,如今,随着越来越多的酒厂和酒商,积极参与到白酒消费教育和酒知识普及的行动中来,无形中提升了饮酒者对酒品、酒质、酒道、酒文化的认知和追求。

目前酿酒板块动态市盈率在36倍左右,相较于最高时出现一定的回落,但笔者以为还不是历史最低值附近。

2、流动性方面,增量资金进场减少——源于外部加息、收紧银根的影响?

众所周知,A股中的价投品种、高成长品种被称为中国好公司,也就是我们常说的优质资产,优质资产是过去几年以来为最大增量资、即金北向资金的最爱。北向资金的持续流入,一是源于我国资本市场开放、国际化市场化的开启二是在RMB出现阶段性升值时背景可以实现既赚股票差价的钱,又可以赚汇率升值的钱,而A股中的优质资产成为了标配三是,美联储长期的货币宽松、持续放水,使得美元外溢。

但是2022年,流动性因素明显出现了变量。首先是最近美联储加息动作已经开始,年内还有多次加息在后面,美元从新兴市场回流成为大势所趋。因此从全球流动性来看,面临紧缩。其次,国内优质资产的A股股价仍然还在历史高位。大有高处不胜寒的孤寂感!

3、市场博弈层面——涨多了就是风险,下跌整理需要消耗盈利头寸。

价投股经过长达五六年的上涨,成长股也有三年的上涨,多数股价高高在上,虽然经历一段时间的下跌,但是估值还在相对高位,从博弈层面看,涨的太高就是风险。估值还需要时间消化,或者股价下跌,通过空间换来较低的估值,或者震荡为主,通过时间换回估值。

政策逻辑——聚焦成长赛道的政策驱动逻辑也出现变化吗?

关于风光新能源板块、锂电池及新能源车板块,无论是政策层面还是业绩驱动逻辑,都还在。回顾过去一段时间,从中央到地方,有关光伏、海上风电新能源基建步伐根本未见放缓,新增的工程项目仍旧在快速上马,整个产业发展继续加快推进中。另,下游新能源车随着销量高速增长,造成上游锂电材料供不应求矛盾还存在,——近来发改委特别关注锂电材料,提出要扩大产能、舒缓供给矛盾。这样一来,则有利于新能源产业良性健康地发展。

由此可见,成长赛道实体发展的情况仍处于蒸蒸日上之势,政策驱动逻辑不变,新能源车产销增速继续放量,业绩驱动逻辑持续在增强,亦是未变。

既然政策、基本面逻辑未变,但是股价却出现了下跌,由此可知,基本面和股价关系并非总是呈现正相关关系的。当前就是进入二者背离之际,但是股票投资究竟应该遵循哪一个呢?

笔者给出建议是,今年应遵循市场表现,按照走势实际节奏和结构来决策买卖。

策略建议:

综上,价投品种出现大分化,是随着基本面出现变化开始,尤其是处于头部公司的业绩增长基数越来越大、未来难以为继,而消费者习惯潜移默化改变,由只买名牌、到只买好的转变的开始,因此价投品种需要时间换空间,呈现在我们面前股价走势特征已经进入震荡结构,即所谓“横看成岭”阶段。与之相似的还有成长品种,经历了长达三年的高增长,叠加政策与业绩驱动逻辑,股价透支了未来的预期,因此也相继进入长期横盘震荡结构(解释从从周线观察会更加直观形象),时间换空间,亦是“横看成岭”阶段。

因此,2022年内,针对价投和成长品种的投资策略应由坚守趋势转变为波段策略,如果交易水平好的还可以增加短线交易策略。

文章来源:余井强

风险提示:观点仅供参考学习,不构成投资建议,操作风险自担。